近期随着股票回购增持再贷款的推出,上市公司的股票回购引起广泛关注。其中银行业破净,但盈利能力较强,上市银行是否会回购引起广发关注,理论上上市银行可以通过回购提升估值、避免破净。

“到目前为止,境内的上市银行中还没有看到股票回购的先例,如果仅从资本充足水平看,招行具备开展股票回购、提高现金分红比例的能力基础,但是由于受到各种各样因素的制约,我们确实还在进一步研究中。”招行副行长彭家文11月1日在该行三季度业绩交流会上如是表示。

不同的是,美国四大行(摩根大通、美国银行、花旗银行、富国银行)及汇丰控股等上市银行的股份回购案例频繁出现。据

这种差异和两国的融资结构高度相关:美国金融体系以直接融资为主,企业主要通过债券、股票融资,银行贷款中零售贷款占比较高,同时资产增长没有硬性要求。同时,股债融资又为银行提供了相当规模的投资银行收入,美国四大行中收占比较高,意味着美国银行可通过不依赖于资本的非利息收入补充资本。

而中国金融体系以间接融资为主,银行是服务实体经济的主力军,资产必须保持一定增速,同时对公贷款占据较大比例,由此加剧了资本消耗。事实上,困扰中国银行业的问题不是股份回购,而是如何补充资本。

总体而言,零售业务和中间业务对于银行的资本内生性发展意义重大。国内个别银行如招行在这方面取得了长足的发展,资本具备内生可持续性,因此招行股票回购问题才引起市场关注。

核心一级资本短缺

上市公司股份回购很常见,但包括银行业在内的金融企业杠杆经营,需要满足资本充足率的监管要求。事实上中国商业银行发展一直深受资本不足的困扰,近期国家又启动对六大行的新一轮注资。

财政部副部长廖岷10月12日在国新办发布会上表示,财政部将坚持市场化、法治化的原则,按照“统筹推进、分期分批、一行一策”的思路,积极通过发行特别国债等渠道筹集资金,稳妥有序支持国有大型商业银行进一步增加核心一级资本。

但欧美大银行却持续回购股票,且近年来回购量增加。10月28日,汇丰控股在港交所公告,自回购开始,公司已花费30亿美元回购普通股以作注销。

美国银行7月26日晚间披露,董事会授权了又一项250亿美元股票回购计划。“此次授权将继续提供更大的资本回报灵活性,符合公司向股东返还超额资本的承诺。”美国银行称。

类似的案例还有很多。据统计,1995-2017年,美国四大银行回购了约3370亿美元的股票。截至2017年的五年内,美国四大银行共回购了约1380亿美元的股票,年均回购量约占市值的3%。

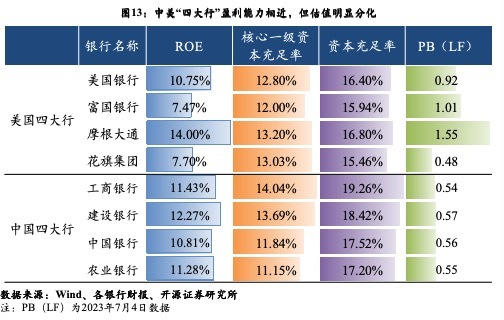

美国四大行之所以可以回购股票,与其资本状况、盈利能力高度相关。不过从相关指标来看,中资四大行和美国四大行的差异并不大,但中国四大行核心一级资本相对短缺。

据开源证券的数据,2022年中资四大行ROE水平均在10%以上,美国四大行中摩根大通和美国银行ROE超10%,富国银行和花旗集团在7%左右。中资四大行资本充足率明显高于美国四大行,但中资银行核心一级资本充足率出现明显分化,中国银行和农业银行低于美国四大行平均水平。

开源证券银行业首席研究员刘呈祥表示,2022年美国四大行核心一级资本占比均在75%以上,资本家底厚实。中国四大行核心一级资本相对短缺,其中中国银行和农业银行占比不足70%;二级资本占比均在15%以上,明显高于美国四大行。这反映国内四大行内源资本补充能力相对较弱,大量依赖资本工具发行等外源补充渠道。

“国内上市银行分红比例相对刚性。2015年后国内四大行分红比例稳定在30%左右,反观美国四大行,分红比例根据核心一级资本情况灵活进行调整,不同年份之间波动较大,以实现银行估值和资本管理的平衡。”刘呈祥称。

资本补充模式差异

事实上,欧美大银行不需要筹集资本反而可以回购股票,主要得益于其内生型资本发展模式:

一是欧美大银行资产增速低,降低了发展的资本压力。Wind数据显示,2023年末美国四大行资产规模合计为11.4万亿美元,相比2010年增长50%,年均增速仅4%。

而2023年末中国四大行资产规模合计为155万亿元,相比2010年增长2.5倍,年均增速20%。更高的资产增速意味着资本消耗加快,且中国四大行增加的资产有大量的“重资产”。

二是欧美大行资产中贷款占比低、贷款中零售贷款占比高,进一步降低了资本消耗。2023年欧美四大行贷款占总资产的35.1%,低于中国四大行22.6个百分点,更多配置于国债、MBS产品等债券型资产,其风险占用要显著低于贷款。

从贷款结构看,美国四大行零售贷款占比较高,而中国银行业过去相当长的时间热衷于通过对公贷款做大规模,对公贷款占比相对较高。

相对于零售贷款,对公贷款资本占用较高。《商业银行资本管理办法》规定,商业银行对一般公司风险暴露的风险权重为100%,对符合条件的零售个人风险暴露的风险权重为75%,部分商业银行对个人住房抵押贷款的风险权重为50%。

上述两个特点又和两国的融资结构高度相关。美国以直接融资为主,美国企业主要通过股权、债券融资。据兴业研究统计,2021年美国企业融资中股权融资约占83.2%,信用债约占9.6%,其他为商票、贷款等融资方式。在这样的融资结构中,银行资产端对公贷款占比并不高。

而中国金融体系以间接融资为主,银行是服务实体经济的主力军,资产必须保持一定增速,同时对公贷款占据较大比例,由此加剧了资本消耗。

“中国很强调金融服务实体经济,因此可能很多人都认为有很多国家都有类似的提法,其实情况不是这样的。世界上很多国家不怎么提金融服务实体经济,也不怎么特别强调金融要和实体经济保持紧密的关系,有的认为金融是可以独立的。”央行前行长周小川2021年6月在陆家嘴论坛上表示。

为此,中国政府工作报告多年来都设定M2增速目标,相应地需要银行适度扩张资产规模,否则年度经济增长目标难以实现。这也是近期财政部表示要向国有大行注资的一个重要原因。

由于直接融资市场发达,美国四大行可以为企业提供投资银行服务,为美国银行贡献了相当体量的投资银行业务收入,计入“手续费与佣金净收入”科目中。

手续费和佣金收入与银行自营资产负债业务相关性较低,不依赖于风险敞口,是典型的“中间业务收入”,被视为商业银行专业服务能力和市场竞争力的体现。

Wind数据显示,2023年美国四大行手续费和佣金收入占总收入的比例达32%,是中国四大行(13.4%)的两倍多,说明美国四大行的业务结构更加“轻资产化”和“轻资本化”,意味着美国银行可通过不依赖于资本的非利息收入补充资本。

技术难题

总体看,零售业务和中间业务对于银行的资本内生性发展意义重大。国内个别银行如招行在这方面取得了长足的发展,资本已具备内生可持续性。

招行行长王良在该行业绩会上多次称,零售银行战略目标不动摇,招行将持之以恒地坚守战略初心。他在一次业绩会上引用前行长马蔚华二十年前的名言“不做批发业务现在没饭吃,不做零售业务未来没饭吃”,并进一步表示,对现在而言,“不做零售业务,现在没饭吃,未来也没饭吃”。

财报数据显示,2023年招行零售金融业务收入占利息净收入的63.4%,手续费和佣金净收入占营业收入的24%,两个占比均处于银行业前列;2024年6月末招行核心一级资本充足率14.73%,高于监管要求600多个BP,在国内外同业中处于较高水平,市场高度关注招行是否会回购股票。

“近几年,大家都在向招商银行问这个问题,我们每次都回复‘在研究当中’。在研究当中意味着什么?我们认为,这一措施可以往前推进,但是之所以要研究,是因为确实还有很多因素需要充分考虑。”彭家文称。

根据《上市公司股份回购规则》,股份回购可用于以下用途:减少公司注册资本;用于员工持股计划或者股权激励;用于转换上市公司发行的可转换为股票的公司债券。

后者需要银行发行可转债或可交换债,操作难度不小;股权激励方面,2013年原银监会提出要在商业银行引入股权激励,逐步实施股权激励试点,但由于各监管机构还没有明确相关的配套政策,目前,各商业银行的股权激励仍然难以顺利推行;如银行回购股票用于注销,则会直接减少核心一级资本,而当前上市银行大多不具备内生资本增长能力。

还没有评论,来说两句吧...